Die Corona-Krise hält die Welt – und insbesondere auch die Wirtschaft und die entsprechenden Märkte - weiterhin in Atem.

An der Börse sind unsichere, aber auch spannende Zeiten angebrochen. Haben die Kursverluste der vergangenen Woche bereits ihren Höhepunkt erreicht oder sogar schon überschritten?

Oder handelt es sich bei den rundum Mitte April wieder steigenden Dow Jones- und Dax-Werte lediglich um heftig lodernde Strohfeuer, die nicht lange Bestand haben?

Seriös planen ist in diesen Krisenzeiten schwer, wenn nicht gar unmöglich geworden.

Was in der aktuellen Situation verwundert: Viele Anleger haben im Grunde genommen händeringend auf einen Crash an der Börse gewartet. Sie alle wollten dann viel investieren, da endlich wieder günstig eingekauft werden kann.

Die Krise ist längst da, der Crash im erweiterten Sinne auch. Aber etliche Anleger, die gerade in einem solchen Umfeld investieren wollten, haben einen Rückzieher gemacht. Der Grund liegt auf der Hand: Die weiteren Entwicklungen haben einen eminent hohen Unsicherheitsfaktor.

Sie bieten aber auch Chancen für verschiedene Anlegertypen und unterschiedliche Intentionen. Welche Wertpapiere jetzt interessant sind und an welchen Sie sich eher die Finger verbrennen, erläutern wir Ihnen im Rahmen der folgenden Analyse.

Der Umgang mit einer Krise respektive einem Crash und teilweise eminenten Kurseinbrüchen ist eine Herausforderung für jeden Anleger. Erfahrene Marktakteure haben in einer solchen Situation Vorteile.

Sie kennen zahlreiche Unternehmen, Aktien sowie Märkte und in der Regel auch Hintergründe und Umfeld. Dadurch wissen Sie häufig auch, wo gerade in schwachen Wirtschaftsphasen und entsprechend unruhigen Börsenphasen auf lange Sicht gesehen attraktive Geldanlagen schlummern.

Zwar kann man in dieser Phase auch bei einem expliziten Fach- und Marktwissen das ein oder andere Mal ins Minus rutschen, aber einige Investmentchancen bieten in der Tat eine hohe Attraktivität.

Was Sie allerdings bei Deals in dieser Krisenphase immer mitbringen sollten, ist ein äußerst belastbares Nervenkostüm. Denn bei den teilweise drastischen Kursschwankungen liegen Freud und Leid extrem nah beieinander. Gerade bei diesen Gegebenheiten ist eine langfristige Strategie enorm wichtig. Diese muss unbeeindruckt von den jeweils situativen Entwicklungen aber auch konsequent durchgezogen werden. Genau dafür brauchen Sie eben Standvermögen und gute Nerven. Im Zweifelsfall sollten Sie angesichts der unsicheren Entwicklung lediglich mit überschaubaren Beträgen einsteigen und gestaffelt über die nächsten Monate hinweg investieren.

So sind Sie dann einer der Profiteure, wenn es nach der Krise zu einem echten Aktien-Boom kommt. Günstige Schulden, niedrige oder sogar gar keine Zinsen und dazu vergleichsweise günstige Rohstoffe – dies sind ausgezeichnete Voraussetzungen für wieder steigende Firmengewinne in den nächsten Jahren. Hinzu kommt, dass Aktienkurse im kurzfristigen Rahmen von der Gier, der Angst und dem persönlichen Liquiditätsbedarf abhängig sind. So entsteht schnell ein Ungleichgewicht zwischen dem inneren Wert und den Emotionen.

Das macht sich insbesondere in den aktuellen Krisenzeiten bemerkbar. Wenn Sie aber eine langfristige Betrachtung ansetzen, sieht das anders aus. Dann notieren Wertpapiere um ihren tatsächlichen bzw. fairen Wert. Bereits 2021 können jetzt getätigte Investitionen Aktionären und Investoren daher viel Freude bereiten, sofern Sie als Anleger in der Krisenzeit kühlen Kopf bewahren und die richtigen Entscheidungen treffen.

Welche Aktien Sie jetzt kaufen sollten, hängt in erster Linie erst einmal von Ihrem Background respektive Ihrer Erfahrung ab. Steigen Sie gerade erst in das Aktiengeschäft ein, haben Sie sogar schon einige Jahre an Börsenerfahrung vorzuweisen oder sind Sie vielleicht bereits ein Börsenveteran? Wie viel Budget haben Sie zur Verfügung? Und wie gering respektive hoch ist Ihre persönliche Risikobereitschaft? Diese Fragen müssen Sie für sich geklärt haben, um die zu Ihrem Typus passenden Anlagechancen zu identifizieren.

Im Grunde genommen haben Sie es als Einsteiger in den Aktienmarkt eigentlich sehr einfach: Denn als Börsenneuling haben Sie das Glück, dass Sie noch nicht oder zumindest nur in einem geringen Rahmen investiert haben. Dadurch geraten Sie jetzt erst gar nicht in die Bredouille und kommen in die Versuchung, typische Anfängerfehler zu machen. Erfahrungsgemäß reagieren nämlich gerade Einsteiger bzw. Rookies panisch und plötzlich auf massive Kursrückgänge. Anfänger begehen fast schon traditionell den Fehler, ihre Entscheidungen direkt am kurzfristigen Kursverlauf festzumachen. Das ist in der Regel aber zu kurz gedacht.

Konzentrieren Sie sich lieber darauf, ob eine Firma vom Kern her finanziell und auch strukturell gesund ist. Auch das Geschäftsmodell ist ein wichtiges Entscheidungskriterium. Die Frage ist hier immer, wie zukunftsorientiert und entwicklungsfähig ein Geschäftsmodell auf lange Sicht ist und wie funktionell es sich präsentiert. Die Antworten auf diese Fragen sind für Ihre Kaufentscheidung immer relevanter als kurzfristige Bewegungen und Vorkommnisse. Die folgenden Einsteigerwerte besitzen ein großes Potenzial:

Das Unternehmen Henkel ist vor allem durch Marken wie zum Beispiel Schwarzkopf in Deutschland und auch international bekannt. Die Firma verdient ihr Geld dabei in zwei verschiedenen Geschäftsbereichen: industrielle Klebstoffe und Konsumgüter. Das passt auf den ersten Blick zwar nicht, bringt dem Unternehmen selbst aber einen entscheidenden Vorteil.

Waschmittel und Co. werden immer benötigt; das Konsumentengeschäft ist daher immer sehr stabil und lediglich in einem verhältnismäßig kleinen Bereich konjunkturabhängig. Das gleicht dann wiederum die Schwankungsbreite im Klebstoff-Geschäftsbereich aus, denn dieser ist zyklisch anzusehen. Allerdings sorgt dieser zyklische Verlauf dann auch wieder für neuen Schwung im Depot, sobald die Wirtschaft wieder durchstartet.

Neue Investitionen und eine weitere Expansion stehen auf der Agenda

Eine Aufspaltung der Firma - wie das ein oder andere Mal bereits diskutiert wurde - könnte noch einmal zusätzlichen Aktionärswert schaffen. Viele Prognosen und Meinungen deuten darauf hin, dass Henkel durch entsprechende Zu- und Verkäufe das Spektrum an Produkten und Marken zukünftig zumindest ein wenig umstellen wird.

Das aktuelle Management ist hier eigentlich nicht für einen Husarenritt bekannt und geht bei Investitionen einen eher konservativen Weg. Daher kommt es in der Zukunft wohl zu eher konservativen mit einem Volumen von maximal fünf Milliarden Euro. Wenn Sie bei Einkaufskursen von unter 85, noch besser unter 75 Euro Henkel-Aktien kaufen können, sollten Sie zuschlagen.

Merck ist hochgradig spezialisiert auf drei Geschäftsbereiche: Flüssigkristalle (Performance Materials), Gesundheitswesen (Healthcare) sowie medizinische Ausstattung für Labore (Life Science). Genau in diesen Segmenten besitzt das Unternehmen daher auch entsprechend hohe Marktanteile sowie eine gewisse Preismacht. Solange die Firma diesen Vorsprung gegenüber der Konkurrenz halten kann, sind auf unbestimmte Zeit margenstarke Absätze sowie ein überdurchschnittliches Wachstum gewährleistet, also quasi Formsache. Zudem bleiben die Umsätze des Unternehmens auch in Abwärtsphasen und Krisenzeiten sehr stabil.

Stabilität und Wachstumsprognosen machen die Aktie äußerst interessant

Ein wenig Skepsis ist diesbezüglich nur aufgrund des leicht erhöhten Verschuldungsgrad geboten. Unter den vorherrschenden Rahmenbedingungen ist dies aber durchaus akzeptabel. Dass Merck in eine Schieflage gerät, ist daher extrem unwahrscheinlich. Außerdem sorgen demografische Faktoren in der Zukunft für weiteren Wachstum. Für Sie als Anleger bedeutet das: Kaufen, die Aktien mit langfristiger Intention ins eigene Depot legen und nach einigen Jahren oder Dekaden von wahrscheinlich kräftigen Kursgewinnen profitieren. Kaufen sollten Sie bei einem Aktienkurs von unter 100 Euro.

SAP-Systeme sind längst ein bedeutender Faktor innerhalb der Unternehmens- und Wirtschaftslandschaft. Nahezu jedes Unternehmen in Deutschland arbeitet mit mindestens einem Programm von SAP.

Dabei sieht es überhaupt nicht dabei aus, dass sich das in der Zukunft trotz Corona-Krise ändern wird. Ganz im Gegenteil: Mittelfristig wird die angestrebte Transformierung zum Cloud-Business noch deutlich an Fahrt aufnehmen. Das wird die Margen noch weiter steigen lassen. Hinzu kommt, dass der SAP-Konzern zum einen vergleichsweise wenig Schulden aufweist. Zum anderen werden Erträge von Jahr zu Jahr wieder neu erzeugt, da die Kunden nicht auf ein Konkurrenzprodukt umsatteln möchten oder können.

Investitionen und Forschung gewährleisten weiteren Wachstum

Da SAP gemäß der bisherigen Vorgehensweisen auch weiterhin stark in Produktentwicklung und Wachstum investieren will, können Sie davon ausgehen, dass das Unternehmen seine Marktposition nicht nur halten, sondern eher noch ausbauen wird. Marktkenner prognostizieren, dass die Aktie langfristig deutlich über 200 Euro notieren könnte. Positiv ist hierbei zudem anzumerken, dass der Kurs bislang relativ geringe Schwankungen in der Wertstellung aufwies. Dadurch können Sie jeden Kursrückgang als eine langfristige Kaufangelegenheit betrachten. Zu bevorzugen ist dabei natürlich ein im Durchschnitt zweistelliger Kaufkurs. Obendrein zahlt SAP kontinuierlich eine kleine Dividende um die 1,50 Prozent pro Jahr.

Es kommt am Anfang vorzugsweise auf Stabilität und Sicherheit an

Mit diesen drei vorgestellten Aktien sind Sie als Börseneinsteiger und auch als Anleger mit einer geringen Risikobereitschaft defensiv gut aufgestellt, da es sich um langfristig beständige Geschäftsmodelle handelt. Kommt es zu einer Börsen-Rallye bedeutet dies aber nicht, dass Sie überproportional profitieren. Darum geht es bei diesen Aktien im Portfolio aber auch gar nicht. Vielmehr stehen diese Papiere für Sicherheit und Stabilität. Gerade für Anfänger sind dies ganz wichtige Faktoren, auch wenn Sie im Rahmen einer Rallye-Performance vielleicht zwei oder drei Prozent weniger Gewinn einfahren.

Natürlich sind die zuvor skizzierten Anlagen auf für diesen Anlegertypen interessant. Um aber Ihr Depot mit etwas Zündstoff für weiteren Wachstum und nachhaltige Gewinne zu versorgen, können Sie noch andere Optionen wählen. Allerdings liegt das Risiko hier dann auch höher. Ihr Hauptaugenmerk sollte dabei auf Firmen liegen, die mit der aktuellen Lage umgehen und die Corona-Krise realistisch überleben können. Insbesondere die folgenden drei Aktien besitzen Gewinn-Potenzial.

Das Unternehmen wird zurzeit umstrukturiert. Noch gibt es augenscheinlich Probleme durch die nicht ganz glücklich realisierte Übernahme von Monsanto (Düngemittelhersteller). In spätestens zwei Jahren sollten die aber überwunden sein. Zukünftig wird sich die Bayer AG dann auf die drei Geschäftsbereiche Agrarchemie, Verbrauchergesundheit sowie Pharmazie konzentrieren.

Diese Bereiche profitieren zukünftig vom global-langfristigen Bevölkerungswachstum global sowie zusätzlich von demografischen Effekten. Durch die teure Übernahme sowie durch die wahrscheinlich anfallenden Zahlungen im Milliardenbereich zur Beilegung der Streitigkeiten im Hinblick auf das Düngemittel Roundup besitzt Bayer allerdings auch ein nicht zu unterschätzendes Handicap.

Attraktives Chance-Risiko-Verhältnis

Diese Erwartungen sind aber in den Kursen schon eingepreist. Die Geschäftsbereiche - insbesondere die Agrarchemie - gilt als ungemein zukunftsträchtig. Hier spielt Bayer auch in der Zukunft eine wichtige Rolle als Hersteller. Viele Analysten gehen davon aus, dass hier langfristig dreistellige Aktienkurse zu erwarten sind. Alternativ können Sie auch in die Nachranganleihe (WKN A11QR7) einsteigen. Sie sollten allerdings mit mehr als 100 Prozent des Nennwerts bezahlen. Liegt der Aktienkurs unter 70 Euro, sollten Sie zuschlagen. Diese Konstellation bietet ein mehr als attraktives Chance-Risiko-Verhältnis.

Die in Holzminden ansässige Symrise AG bietet kosmetische Grund- und Wirkstoffe, Duft- und Geschmacksstoffe sowie funktionale Inhaltsstoffe an. In diesem Bereich gibt es ansonsten nur wenige große Anbieter, obwohl der Markt in diesem Segment überdurchschnittlich stark wächst. Das eröffnet dem Unternehmen auch in der Zukunft viele Chancen.

Die Produkte haben meistens auch etwas mit der Markenloyalität zu tun, daher ist davon auszugehen, dass die Kunden nicht vorschnell den Anbieter wechseln. Symrise selbst weist eine sehr niedrige Verschuldung auf. Da ist eigentlich noch genügend Platz, um die Eigenkapitalrendite mit mehr Fremdkapital zu optimieren. Genügend Potenziale sind hier also vorhanden.

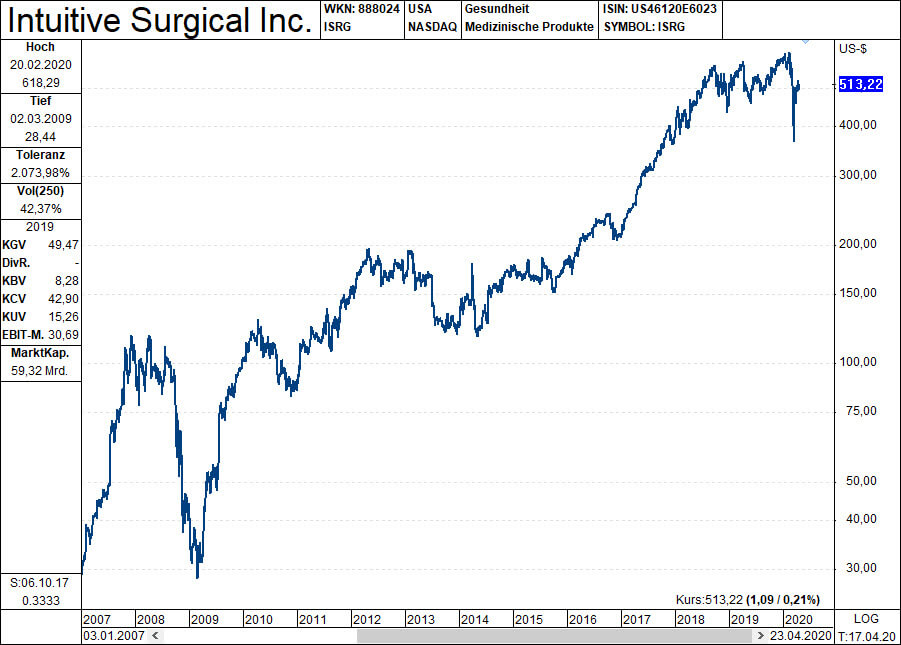

Das Unternehmen sicherte sich durch das eigens entwickelte Roboter-Systems DaVinci eine führende Rolle im Bereich der Automatisierung klinischer bzw. operativer Eingriffe. Hinzu kommt: Die Entwicklung geht klar in die Richtung, dass der Grad der technischen Unterstützung bei Operationen immer weiter ansteigt. Selbst ferngesteuerte Eingriffe sind in naher Zukunft nicht ausgeschlossen. Die Marktsättigung in diesem Segment liegt aber gerade einmal bei maximal rund fünf Prozent. Hier schlummert also noch erhebliches Potenzial.

Schon aktuell profitiert Intuitive gleich doppelt von den angebotenen Systemen. So verdient das Unternehmen beim Verkauf bzw. Leasing der Geräte und zusätzlich an jeder Operation, da die Hardware regelmäßig erneuert werden muss. Für die Software fallen außerdem auch noch Lizenzgebühren an.

2020 ist kein Wachstum zu erwarten

Aktuell ist Intuitive zwar eher ein Verlierer der Corona-Krise. Krankenhäuser kürzen das Budget und Operationen werden verschoben. 2020 sollten Sie sich daher von Wachstumserwartungen verabschieden. Normalisiert sich die Lage wieder ein wenig, wird das Roboter-System wieder in den Fokus rücken, zumal in der Zukunft immer mehr Eingriffe von dem System abgedeckt werden. Zudem präsentiert sich die Firma als hochprofitabel und legt Jahr für Jahr eine außerordentlich stabile Bilanz vor. Aktuell verfügt das Unternehmen demnach über rund drei Milliarden US-Dollar in der Kriegskasse und ist dazu schuldenfrei. Das verspricht echte Potenziale aus langfristiger Perspektive.

Steigende Gewinnerwartungen in den nächsten Jahren

Auch die Zahlungsfähigkeit und Solvenz der Kunden ist nicht infrage zu stellen, da diese in vielen Fällen vom staatlichen Gesundheitssystem zumindest in großen Teilen finanziert werden. Die Aktie ist allerdings nahezu traditionell relativ teuer. Einen KGV unter 20 ist hier langfristig nicht zu erwarten. Sie sollten Aktien von Intuitive kaufen, wenn der Kurs unter 500 US-Dollar absinkt. Das lädt zum Aufbau einer ersten Position ein. Ist Ihnen das Risiko bei einem Pure-Play zu hoch, bietet sich die Aktie von Medtronic plc als Alternative an.

Risikohinweise / Haftungsausschluss

Das könnte Sie auch interessien: