Trading - eigentlich ein viel genutzter Begriff, der im Börsenumfeld von allen Marktakteuren verwendet wird. Aber dieser Begriff hat es in sich.

Er steht für Gewinne und Verluste, für clevere und für fatale Entscheidungen, für vielfältige Strategien oder auch für Emotionalität.

Wer beim Trading massiv verliert, kann sich seiner Existenz berauben. Wer Gewinne einfährt, vergrößert sein Vermögen. Trading weist als Begrifflichkeit daher durchaus Nähe zur klassischen Wette auf.

Im Fokus beim Trading stehen immer Ihre Entscheidungen. In dieser Hinsicht ist ein Trader völlig autark. Niemand redet Ihnen bei einer Anlage- bzw. Investment-Entscheidung herein. Sie genießen also ein Höchstmaß an Entscheidungsfreiheit.

Das ist gut, macht das Trading aber auch zu einem komplexen Bereich. Denn bei einer Entscheidung etwa für den Kauf oder den Verkauf von Wertpapieren müssen Sie eine Unmenge an Einflussfaktoren berücksichtigen.

Welche dabei wichtig genau für Ihr Investmentvorhaben sind und welche generell zum Beispiel den Markt, eine ganze Branche oder auch einzelne Unternehmen betreffen - das herauszufinden, obliegt Ihnen ganz alleine.

Natürlich können Sie verschiedene Tools und Instrumente oder auch Experten-Meinungen nutzen, um eine Basis für Ihre Entscheidungen zu implementieren, aber auch dies geht immer einher mit vielen kleinen Einzelentscheidungen.

Wir skizzieren für Sie die maßgeblichen Entscheidungen beim Trading.

Der Begriff Trading entstammt dem englischen Sprachgebrauch. Vereinfacht ausgedrückt, beschreibt das Wort den Handel (sogenannte Trades) mit Finanzprodukten; also den Kauf oder Verkauf von Wertpapieren.

Welche Summen in welchem Zeitrahmen und in welches Finanzprodukt investiert werden, ist hier erst einmal irrelevant. Vom Grundsatz her bezieht sich Trading eigentlich auf eher kurzfristige Kapitalanlagen. Inzwischen steht das Wort Trading aber auch für langfristige Investitionen, wie etwa das Position Trading.

Volatile Kursbewegungen spielen demnach eine ebenso große Rolle wie langfristige Entwicklungen von Branchen und Märkten.

Jeder einzelne Markt weist seine eigenen Spezifikationen respektive Besonderheiten auf. Dies erfordert beim Trading jeweils marktbezogene Vorgehensweisen und Strategien. Schließlich müssen Sie etwa den Kursverlauf von Rohstoffen gänzlich anders bewerten als die Entwicklung einer Aktiengesellschaft und deren Kursverlauf.

Währungen (Forex) und einige Rohstoffe werden demgegenüber vergleichsweise stark von politischen Entscheidungen beeinflusst. Für ein erfolgreiches Trading ist es wichtig, dass Sie die Zusammenhänge und die Faktoren kennen, die auf den jeweiligen Markt wirken.

Entscheiden müssen Sie sich aber nicht nur für Märkte, sondern vor allem auch für einen passenden Trading-Stil. Die einzelnen Prozesse bzw. die Durchführung an sich unterscheiden sich dabei oftmals erheblich. Dabei kommt es auf die stimmige Symbiose aus Zeitmanagement und Aktivität an. Zudem müssen Sie sich zwischen kurzfristigen und langfristigen Investitionsstrategien und der damit verbundenen Intensität der Handelsfrequenz entscheiden.

So handelt zum Beispiel ein Daytrader in der Regel zwischen sechs und 12 mal pro Tag. Ein echter Scalp-Trader wird demgegenüber mindestens 50 mal am Tag aktiv. Handelsfrequenzen können selbstverständlich auch einen Mix aus verschiedenen Trading-Stilen darstellen. Grob orientieren können Sie sich dabei an insgesamt vier unterschiedlichen Trading-Stilen.

Diese - auch als Scalping bezeichnete - Trading-Form umfasst einen sehr kurzen Handelszeitraum. Die Investoren traden hier innerhalb von Minuten oder sogar Sekunden. Kleinste Kursschwankungen führen häufig sofort zu Aktivitäten, also zum Kauf oder Verkauf von Wertpapieren.

In der Praxis kommen Scalp-Trader mitunter auf zwei- bis dreihundert Handelsentscheidungen innerhalb von 24 Stunden. Für Trading Einsteiger ist das Scalping nicht empfehlenswert. Wer hier mitmischen möchte, benötigt stets aktuelles Fach- und Marktwissen sowie reichlich Erfahrung.

Der Name ist hier quasi Programm. Der Handelszeitraum beträgt maximal einen Tag. Markantes Merkmal: Beim Day Trading werden bereits vor Börsenschluss Handelsentscheidungen geschlossen. Das hat gleich zwei Vorteile.

Zum einen erleben Sie durch Kursschwankungen in der Nacht am nächsten Morgen keine böse Überraschung. Zum anderen umgehen Sie die ansonsten fälligen Über-Nacht-Kosten. Auch Anleger bzw. Investoren mit einem schwächeren Nervenkostüm können so ruhiger und besser schlafen. Allerdings ist auch diese Handelsform vergleichsweise aufwendig und zeitintensiv. Gerade die offenen Positionen erfordern ein schnelles Handeln.

Sie müssen daher ständig beobachtet werden. Ähnlich wie beim Scalping benötigen Sie auch beim Day Trading Fachwissen und gute Marktkenntnisse. Trading Anfänger sollten von dieser Variante erst einmal die Finger lassen.

Auch diese Variante bezieht sich auf einen kurz- bis maximal mittelfristigen Handelszeitraum. Meistens liegt dieser zwischen einigen Tagen oder Wochen. Bevorzugtes Instrument für Handelsentscheidungen ist vorzugsweise die technische Analyse. Denn mit einer Analyse dieser Art können bestimmte Handelssignale aufgespürt und identifiziert werden.

Startpunkte und Endpunkte legen Sie als Anleger dabei bereits beim Eröffnen eines Trades fest. Dadurch werden sowohl Gewinne als auch Verluste fest in die jeweilige Trading Strategie einbezogen.

Das Verlustrisiko lässt sich beim Swing Trading gezielt reduzieren. Hierfür stehen Ihnen so bezeichnete Stopp-Marken zur Verfügung. So können Sie durch das Setzen von Stopp Loss Marken den Verlust eingrenzen, wenn es zu einem Absacken der Kurse in die Verlustzone kommt. Wird diese Taktik konsequent genutzt, bleiben Ihre Verluste in der Regel überschaubar. Die jeweiligen Handelsprozesse können leicht automatisiert werden.

Daher müssen Sie dem Geschehen weitaus weniger Aufmerksamkeit zukommen lassen wie bei den kurzfristiger ausgerichteten Trading-Stilen. Alleine schon aufgrund der umfassenden Automatisierungsmöglichkeiten ist das Swing Trading hervorragend für Privat-Anleger mit begrenzten Zeitressourcen und ohne Experten-Wissen geeignet.

Bei diesem Trading-Stil handeln Sie über längere Zeiträume. Einzelne Trades können dabei sogar über Jahre gesetzt werden. Dank des langen Haltens von Positionen haben kurzzeitige Marktfluktuationen keine beunruhigende Wirkung auf die jeweiligen Anleger. Position Trading bezieht sich auf Investments oder einen Preis. Bevorzugt spekulieren die Marktakteure dabei auf Investments. Die Mehrzahl der Positionshändler halten vor allem Anlagefonds, Aktienportfolios oder Pensionspläne.

Allerdings müssen Sie beachten, dass Investments grundsätzlich auf das Long-Gehen limitiert sind. Betreiben Sie das Position Trading dagegen mit CFDs, können Sie auch short gehen. Bevor ein Trader eine neue Position eröffnet, sollte er immer gezielt die Risiken eines Marktes sowie die potenziellen Trends analysieren und bewerten. Als Instrumente kommen bei diesem Vorhaben in erster Linie die technische Analyse sowie die Fundamentalanalyse zum Einsatz.

Für das Trading stehen Ihnen aber auch im Allgemeinen viele verschiedene und dabei spezielle Basiswerkzeuge zur Verfügung. Insbesondere Widerstände, Trendlinien und Unterstützung spielen dabei eine wichtige Rolle. Ihr Erfolg beim Anlegen respektive beim Trading hängt von elementaren Entscheidungen ab. Im Folgenden skizzieren wir für Sie die inhaltlichen Schwerpunkte der Entscheidungsfindung.

Um wirklich präzise Ihren Einstieg zu bestimmen, können Sie die charttechnische Analyse nutzen. Diese Charttechnik folgt einem an sich simplen Grundprinzip. Die Anwendung sollte daher auch für Laien und unerfahrene Trader kein Problem darstellen. Allerdings benötigen Sie im Hinblick auf die praktische Handhabung zumindest ein wenig Erfahrung.

Vom Grundsatz her bietet die charttechnische Analyse eine große Orientierungshilfe im Kursgeschehen für die Marktakteure. Um wesentliche Anhaltspunkte für einen Einstieg zu erhalten, werden die jeweiligen Kursverläufe mithilfe von verschiedenen Instrumenten und Tools vermessen und entsprechend analysiert bzw. ausgewertet. Für jeden einzelnen Anleger ist es dabei von Vorteil, wenn möglichst viele Marktteilnehmer auf die charttechnische Analyse zurückgreifen. Denn das sorgt dafür, dass an bestimmten Kursbereichen mehr Geld vorhanden ist, um in den Markt zu fließen.

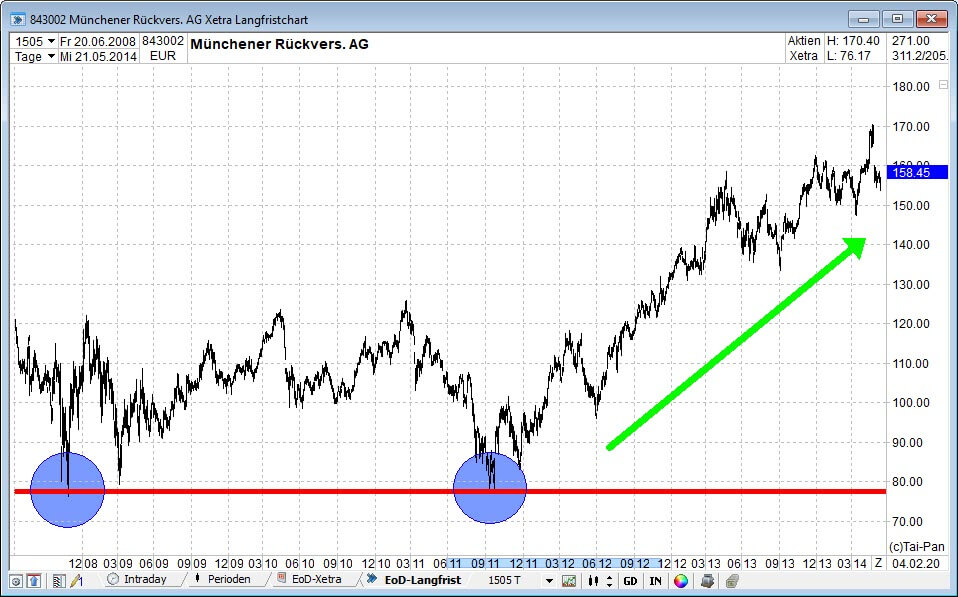

Beim Einstieg in ein Investment sollten Sie sich stets an den markanten Tiefpunkten aus der Kurs-Historie orientieren. Nach dieser Taktik geht die Mehrzahl der Marktteilnehmer vor.

Im Jahr 2011 kam es im Zuge der Finanzkrise zu einem Crash. Die Aktie von Münchener Rück verlor enorm an Wert. Der Niedergang der Aktie wurde dann beim markanten Tief von 76 Euro, welches aus dem Jahr 2008 resultierte, gestoppt. Dieses Tief nutzten viele Anleger für Käufe. Direkt nach diesem Tief führte eine Rallye eine Verdoppelung des Aktienwertes herbei.

Die Anleger, die auf dem Tiefstand eingestiegen sind, profitierten jetzt also extrem durch die Verdoppelung des Kurses.

Dies wäre nicht möglich gewesen, wenn Sie sich alleine auf eine Sondierung der Nachrichtenlage verlassen. Sie hätten den Zeitpunkt zum Kauf der Aktien nicht herausgefunden. Ein Blick auf den Chart half indes dabei, den markanten Tiefpunkt der Aktie in den vergangenen Jahren - und damit den perfekten Einstiegspunkt - zu finden.

Die Chartgrafiken vom DAX offenbaren einige Wiederholungsszenarien. So kommt es zum Beispiel bei mehrjährigen Aufwärtstrends immer wieder zu unterschiedlich großen, ausgleichenden Korrekturen. Diese werden auf den jeweils dargestellten Aufwärtstrendlinien beendet. Die markanten Tiefpunkte im Kursverlauf müssen Sie diesbezüglich miteinander verbinden und die entsprechenden Verläufe in die Zukunft projizieren. Im Rahmen solcher Aufwärtstrendlinien werden häufig mittelfristige Trendwenden ausgebildet.

Als Anleger haben Sie hier zwei Möglichkeiten. Zum einen können Sie im Bereich von Aufwärtstrendlinien Aktien kaufen. Zum anderen bleiben Sie als Anleger mit einer langfristigen Strategie bei dieser Vorgehensweise immer investiert. Erst wenn die Linien nicht mehr unterboten werden, ändern sich die Voraussetzungen und Gegebenheiten. Für Sie als Anleger ist bei einem Bruch stets allergrößte Vorsicht geboten.

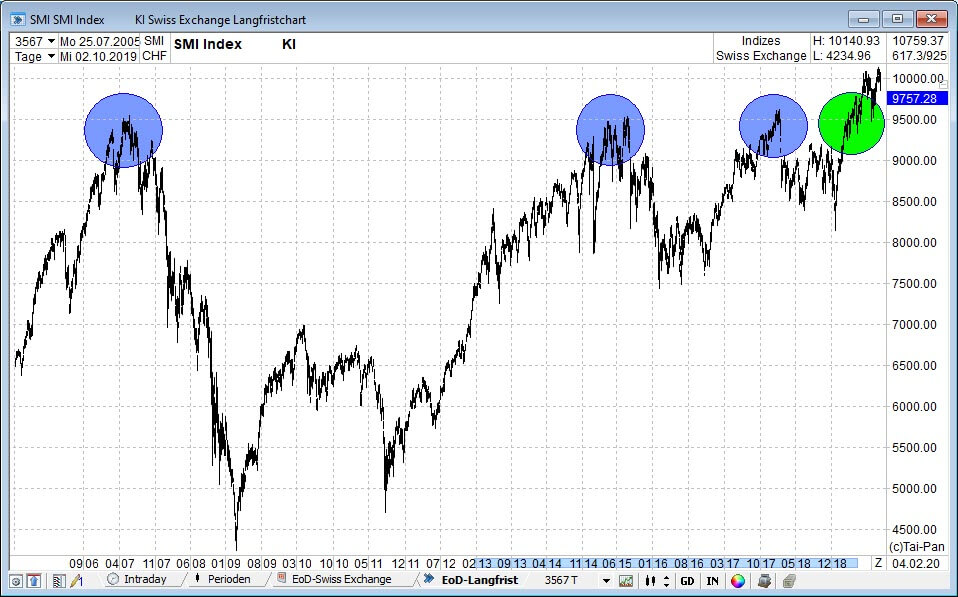

Eine Aktie respektive ein Index kann aber nicht nur im Hinblick auf frühere markante Tiefpunkte den besten Einstiegspunkt identifizieren. Es ist ebenfalls möglich, in der Vergangenheit liegende, markante Hochs herauszufiltern.

Wenn Sie den Kursverlauf des SMI über mehrere Jahre hinweg verfolgen, fällt auf, dass 9.550 Punkte eine magische Linie darstellte. In diesem Bereich kam es immer wieder zu zahlreichen Verkäufen. Der Kurs drehte dabei immer wieder um die 9.550 Punkte nach unten. Durch das ständige Abprallen des Kurses nach unten, sollte es für den jeweiligen Anleger klar sein, dass er in diesem Punktebereich zumindest schon einmal nicht kauft.

Aktive und selbstbewusste Trader bzw. Anleger gehen hier noch einen Schritt weiter. Denn ihm bietet sich hier die Möglichkeit, den Index explizit in diesem Bereich zu shorten, also die entsprechende Position leer zu verkaufen. Dadurch können Sie als Anleger auf fallende Kursen im Rahmen mehrerer Wochen spekulieren. Im weiteren Verlauf wurde die 9.550-Marke dann auch tatsächlich in der Praxis überwunden.

Dadurch musste die eigene Vorgehensweise neu bewertet werden. Denn als der Ausbruch letztendlich erreicht wurde, konnten die Anleger dies als mittelfristiges Kaufsignal interpretieren.

Eine der wichtigsten Entscheidungen stellt die Wahl einer profitablen Trading Strategie dar. Für Einsteiger und unerfahrene Trader bietet der Markt hier eine hohe Komplexität. Schauen Sie sich alleine mal im Internet um. Sie werden viele verschiedene Strategien bzw. Strategievorschläge finden. Und viele dieser Strategien beanspruchen für sich, die beste Lösung zu sein.

Die Wahrheit aber ist, dass es die perfekte und einzig richtige Trading Methode nicht gibt. Es muss immer nur genau ein Kriterium erfüllt werden: Die gewählte Strategie muss langfristig gesehen mehr Gewinne als Verluste generieren. Wichtig ist dabei, dass sich Ihr Trading-Stil, Ihre individuellen Bedürfnisse, der Zeitaufwand und auch der Markt in der gewählten Strategie widerspiegeln.

Konzentrieren Sie sich auf die Vergangenheit bzw. die Historie und nicht auf die Zukunft. Denn wie die Zukunft letztendlich wirklich ausschaut, lässt sich nicht genau vorhersagen. Keinesfalls sollten Sie daher blind den Prognosen und Meinungen von Markt- und Branchenkenner folgen. Zwar werden hier in der Tat oftmals die weitere Entwicklung von Kursen, Aktien oder Unternehmen richtig eingeschätzt. Aber es gibt auch genügend Beispiele, wo Anleger viel Geld verloren haben, weil Sie ihre Strategie nach den Einschätzungen von Marktakteuren ausgerichtet haben:

Sollte Donald Trump Präsident der USA werden. Bebt die Börse und die Kurse stark abwärts driften - so lautete die nahezu einhellige Meinung an der Börse. Trumps Pläne besitzen keine Nachhaltigkeit und funktionieren nur kurzfristig, argumentierten die Börsianer. Und das habe bereits mittelfristig fatale Folgen für die Wirtschaft. Die Mehrzahl der Anleger richtete das Trading dann auch genau auf die Prognose aus, dass die Aktienmärkte massiv einbrechen.

Aber genau das Gegenteil traf ein. Stattdessen kam es zu einer regelrecht massiven Rallye, von denen nahezu alle Investoren und Anleger überrumpelt wurden.

Wer im Rahmen dieses Szenarios davon ausgegangen war, dass sie Kurse fallen, lief auf einmal Gefahr, immer wieder short - in diese Rallye hinein - zu gehen. Das führt dazu, dass sie sich und ihre Positionen aufreiben könnten. Wer dieser Meinung bzw. dem Impuls nicht folgte, machte dagegen seine Gewinne.

Der Erfolg im Trading basiert - wie skizziert - immer auf Entscheidungen und folgt spezifischen Regeln. Gerade Börseneinsteiger und Anlageanfänger sind mit der Flut an erforderlichen Entscheidungen häufig überfordert.

Ganz egal, wie lange Sie im Trading Business aktiv sind, es wird nicht besser. Sie werden immer - mal sorgfältig durchdachte und mal kurzfristig und unerwartet erforderliche - Entscheidungen treffen müssen. Wichtig sind diesbezüglich eine auf Ihre Intention ausgerichtete Strategie und eindeutig formulierte Ziele.

Dabei gilt es für mittel- bis langfristige Kapitalanlagen immer, das große Ganze im Auge zu behalten. Zwischenzeitliche Verluste sollten Sie auf dem Weg zum Erfolg daher nicht beirren und beunruhigen.

Kurzfristige Strategien sind hier viel mehr von Ihren Einzelentscheidungen abhängig. Ein oder zwei falsche Moves können Ihr Vermögensportfolio gehörig durcheinanderwirbeln.

[PDF-Download] Trading profitabel gestalten - dies sind die wichtigsten Entscheidungen

Das könnte Sie auch interessieren: