Edelmetalle spielen in der gesamten Geschichte der Menschheit immer wieder eine wichtige Rolle. Über die Jahrtausende hinweg gierten die Menschen nach dem Besitz von Gold, Silber und anderen Edelmetallen.

So besonders wertvoll und begehrt werden Edelmetalle eigentlich erst durch genau zwei Gründe.

Zum einen handelt es sich um knappe Ressourcen, die in der Natur nur eingeschränkt vorkommen.

Zum anderen bieten sie wertvolle Eigenschaften, die in der ganzen Welt geschätzt werden. Auch bei Anlegern...

Oder sollte man besser sagen: gerade bei Anlegern.

Schließlich gelten Edelmetalle unter Börsen-Profis als ein langfristig ausgerichtetes Investment, das lukrative Renditen generiert und gleichzeitig eine gute Diversifikation Ihres Portfolios unterstützt.

Edelmetalle sind diesbezüglich krisensicher und wertbeständig. Allerdings kommt es bei der Zusammenstellung des eigenen Portfolios immer auf das richtige Maß an. Dabei müssen die jeweiligen Marktbedingungen und die Entwicklung der Werte genau beobachtet werden.

Da Experten Edelmetallen in der Zukunft einen großen Wertanstieg vorhersagen, ist ein entsprechendes Investment jetzt nicht mehr nur noch unter den Aspekten Sicherheit und Inflationsschutz zu sehen.

Vielmehr werden Gold, Silber und Co. auch unter Anlegern mit klarer Renditeabsicht jetzt immer beliebter.

Grund genug, um die Edelmetalle als Wertanlage einmal intensiv zu betrachten und zu analysieren.

In erster Linie sind Edelmetalle erst einmal Rohstoffe, die einen hohen Wert alleine durch ihre Seltenheit erlangen. Sie zählen gemeinsam mit den Halbedelmetallen zu den Schwermetallen.

Im Gegensatz zu unedlen bzw. normalen Metallen sind Edelmetalle grundsätzlich unempfindlich gegenüber der Luft und dem Wasser. Das bedeutet, dass sie nicht oder nur ganz langsam korrodieren und in natürlicher Umgebung auch unter Einwirkung von Wasser und Luft chemisch dauerhaft stabil bleiben.

Aufgrund der physikalischen Eigenschaften zählen vorzugsweise Gold, Silber und Kupfer zu den Edelmetallen. Im weiteren Sinne werden aber auch Platin, Palladium, Ruthenium, Rhodium, Osmium und Iridium zu den Edelmetallen hinzugezählt.

Diese Eigenschaft machte Edelmetalle bereits in der Antike zu einem begehrenswerten Rohstoff, der für die Herstellung von Schmuck und Münzen verwendet wurde.

Im Laufe der Zeit ergaben sich Möglichkeiten, Edelmetalle in wirtschaftliche Prozesse zu integrieren. So kommen Edelmetalle heutzutage in vielen Teilbereichen der Wirtschaft zum Einsatz - zum Beispiel in bestimmten Industrieprozessen oder auch in der Medizin.

Zudem fungieren Edelmetalle als langfristige Wertanlage. Dabei spielen auf den Weltmärkten vor allem Gold und Silber sowie mittlerweile auch Platin und Palladium bedeutende Rollen.

Durchaus interessant aus Anlegerperspektive sind zudem einige Halbedelmetalle. Hier ist vor allem Kupfer zu nennen. Zudem gehören zu den Halbedelmetallen noch Rohstoffe wie Zinn, Rhenium, Nickel und Bismut.

Grundsätzlich gehören solche Metalle zu den Halbedelmetallen, die nicht unter Wasserstoffbildung mit verdünnter Schwefelsäure, Salzsäure oder anderen wässrigen Lösungen nichtoxidierender Säuren reagieren.

Die Unterteilung in Edelmetalle und Halbedelmetalle wird allerdings nicht einheitlich gehandhabt. Die Trennlinie oder auch die so bezeichnete Potenziallinie wird in der Regel zwischen Ruthenium und Kupfer gezogen.

Wenn Sie Ihr Geld in Edelmetalle anlegen möchten, stehen Ihnen grundsätzlich zwei unterschiedliche Möglichkeiten zur Verfügung. Zum einen können Sie Metall dieser Art physisch kaufen.

In der Praxis ist dies in Form von Münzen, Barren oder auch Schmuck möglich. Erwerben können Sie Edelmetall wie zum Beispiel Gold direkt bei einem Bankhaus oder aber im Internet auf entsprechenden Seiten.

Erwerben Sie Gold, Silber oder andere Edelmetalle auf diese physische Art, haben Sie den Vorteil, dass Sie Ihr Investment quasi ständig vor Augen haben. Kommt es zu einem Worst-Case-Szenario, sind Sie zudem in der Lage, das Edelmetall als Zahlungsmittel einzusetzen.

Allerdings müssen Sie sich aufgrund der physischen Verfügbarkeit Gedanken machen, wo und wie das Gold, Silber und Co. sicher eingelagert werden kann.

Entscheiden Sie sich dagegen für ein Investment in Edelmetalle im direkten Börsen-Umfeld, müssen Sie sich über eine gute und sichere Lagerung keinerlei Gedanken machen. Edelmetalle werden in diesem Fall gehandelt als Anteile von ETFs oder zum Beispiel von Zertifikaten.

Edelmetalle werden in der Regel nicht als kurzfristige Investments angesehen. Die Kurse unterliegen in der Regel keinen großen Schwankungen, was eine langfristig ausgerichtete Beständigkeit des Wertes gewährleistet.

Das zahlt sich gerade dann aus, wenn sich in Ihrem Portfolio Aktien und andere Wertpapiere befinden, die sich durch eine große Volatilität charakterisieren lassen. Denn mit den Edelmetallen haben Sie immer Positionen in Ihrem Depot, die vom Wert her als konstant und sicher gelten. Zudem bieten sie Ihnen einen starken Schutz vor Inflationen.

Geschickt eingesetzt, sorgen Edelmetalle im Verbund mit Immobilien und Aktien für eine gute Diversifikation.

Als Diversifikation wird die Streuung Ihres Investments auf verschiedene Assetklassen verstanden. Es liegt immer dann eine geeignete Diversifikation vor, wenn die Assets im Hinblick auf die Preis- bzw. Kursentwicklung nicht prinzipiell parallel verlaufen. Stattdessen müssen Sie darauf achten, dass die Assets ein entgegen gerichtetes Preis- und Kursverhalten aufweisen.

Entwickeln sich zum Beispiel die Preise für Aktien und Anleihen negativ, entwickelt sich demgegenüber gerade der Goldpreis positiv. Hier tritt also ein ausgleichender Effekt ein. Sie müssen bei entsprechenden Kurs- und Preisverlusten nicht sofort um die Wertstellung Ihres gesamten Vermögens bangen.

Die Erfahrung zeigt, dass sich auf diese Weise die gesamte Performance eines Portfolios mitunter überaus deutlich verbessern lässt. Gleichzeitig wird durch die passende Diversifikation das Risiko von Wertminderungen deutlich reduziert.

Wichtig für einen spürbaren Diversifikationseffekt ist dabei, dass Sie im Rahmen Ihres gesamten Portfolios zumindest ein Edelmetallanteil von rund zehn bis 30 Prozent - je nach Anlagetyp - anstreben.

Die Anzahl und die Höhe der Anteile sollten jedes Jahr neu überprüft werden, denn diese sind nicht statisch. Um einen ausreichenden Diversifikationseffekt zu erzielen, sollte zumindest ein Edelmetallanteil.

Der Wert Ihres Portfolios verändert sich kontinuierlich. Um hier die Performance Ihrer Anlage zu optimieren, sollten Sie die jeweiligen Anteile der einzelnen Assetklassen regelmäßig und sorgfältig überprüfen.

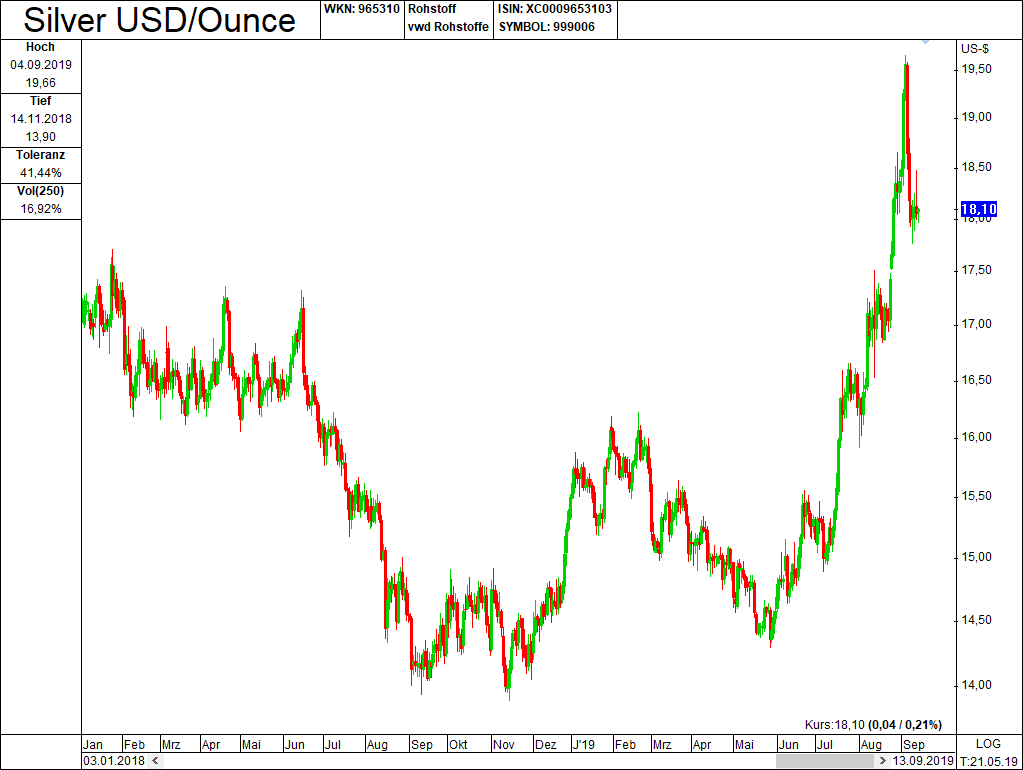

Zweifelsohne zählen Gold und Silber zu den wichtigsten Edelmetallen. Allerdings ist der Silberpreis immer abhängig von der allgemeinen Konjunkturlage. Dies liegt daran, dass Silber stark von verschiedenen Industrieproduktionstechniken nachgefragt wird.

Betrachten Sie dagegen die Entwicklung von Goldkurs respektive Goldpreis, zeigt sich ein über die Jahre hinweg stabiler Kurs, der lediglich geringfügige Kursschwankungen aufweist.

Im Allgemeinen erleben Edelmetalle immer dann die größten Kurssprünge, wenn Zeiten von einer hohen Unsicherheit geprägt werden. Die Erfahrung zeigt hier, dass langfristig orientierte Anleger durchaus eine respektable Rendite erzielen.

Diese Kurssprünge waren in der Vergangenheit aber keineswegs prägend für den reinen Wert der einzelnen Edelmetalle.

Die weiteren Aussichten für die Edelmetallpreise bzw. -kurse erlauben jetzt allerdings ganz neue Gedankenspiele, die Edelmetalle jetzt auch für langfristig orientierte Anleger, die bei einem Investment nicht nur auf Wertsicherheit und -stabilität setzen, sondern vor allem auf respektable Renditen.

Edelmetalle spielten hierbei in der Vergangenheit sicherlich keine große Rolle, wenn Anleger renditestarke Investments suchten. Laut der US-Investmentbank JP Morgan und weiteren Analysten soll gerade Gold im zweiten Halbjahr 2019 von Wertsteigerungen profitieren. Auch Silber und Platin nehmen demnach deutlich in den nächsten Monaten an Wert zu.

Dies sind die Aussichten und die Gründe, die für das Anlegen in Edelmetalle auch mit Rentabilitätshintergrund sprechen:

Einen guten Start in das Jahr 2019 hat Gold nicht erwischt. Vielmehr haben Kurse und Werte stark mit der Zinserhöhungspolitik durch die US-Notenbank (kurz: Fed) zu kämpfen gehabt.

Für viele Börsenakteure war dies erst einmal eine große Enttäuschung, denn im Vorfeld hatten viele Analysten ein gutes Gold-Jahr prognostiziert. Gerade der Dollarkurs entpuppte sich in dieser Phase als Hemmschuh. Er präsentierte sich unerwartet stark. Ein starker Dollarkurs ist für den Goldpreis traditionell eine echte Bürde.

Historische Daten bestätigen diesbezüglich, wie wichtig ein solcher Einflussfaktor ist. Es fällt dabei auf, dass die Auswirkungen am deutlichsten am Ende eines Konjunkturzyklus auftreten.

Demnach brach ein breiter Dollar-Index vorwiegend in späten Expansionsphasen tendenziell ein. Das wiederum beflügelte merklich den Goldwert. So stiegen die Kurse in der Vergangenheit um durchschnittlich rund 40 Prozent nach einem abgesunkenen Dollar-Kurs.

Sollte sich die Fed nun angesichts der wirtschaftlichen Entwicklung tatsächlich - wie von vielen Finanzexperten angenommen - jetzt auf restriktives Terrain wagen, könnte die Zinsstrukturkurve negativ werden.

Dies geht dann wahrscheinlich direkt einher mit einer abschwächenden wirtschaftlichen Expansion. Ein solches Szenario stützt die Erwartungshaltung der Marktakteure, dass die Fed in naher Zukunft die Zinspolitik wieder lockert. Genau dieser Umstand verhilft dem Goldkurs dann zu neuen Höhenflügen.

Tritt diese Prognose ein, ist durchaus damit zu rechnen, dass 2020 und 2021 die Preise für eine Unze Gold bei knapp 1.700 Dollar liegen.

Hierbei spielt vor allem ein steigendes Anlegerinteresse aufgrund einer invertierten Zinsstrukturkurve eine wichtige Rolle. Denn durch diese Entwicklung werden typischerweise Rezessionsängste geschürt, was quasi automatisch die Nachfrage nach Gold in die Höhe treiben würde.

Kommt es dann schnell wieder zu einer konjunkturellen Belebung, könnten die Goldpreise aber auch schnell wieder heruntergehen - zumindest in einem geringen Ausmaß. Die Analysten gehen hier von einem Minimalpreis von rund 1.500 Dollar pro Unze aus.

Ein echtes Problem für den Goldpreis tritt im Grunde genommen nur dann auf, wenn die US-Notenbank die Zinsen bei Weitem nicht so deutlich erhöht wie angenommen. Dies zieht mit Sicherheit am Terminmarkt Anpassungen bei den Goldpositionen nach sich.

Dieses Szenario wird von den Analysten in den USA allerdings als eher unwahrscheinlich angesehen. Wenn Sie vom augenblicklichen Goldpreis ausgehen, lohnt sich hier also auf langfristige Sicht ein Investment. Je nach Einstiegsdatum können Sie als Anleger pro Unze zwischen 150 und 250 US-Dollar an Rendite erwirtschaften.

Die Analysten erwarten im Sog des Goldpreis-Anstiegs auch ein Anziehen der Preise für Silber. Im relativen Vergleich kann es spätestens Anfang des nächsten Jahres sogar zu einer noch besseren Entwicklung als bei den Goldpreisen kommen.

Historisch sieht es jedenfalls so aus, dass es in vielen Fällen zu mindestens einem Gleichlauf der Preise gekommen ist. Die Silberpreisprognosen sind in den einschlägigen Reporten allerdings nur geringfügig angehoben worden. Das bedeutet, dass Sie auch im zweiten Halbjahr 2019 von einer breiten Erholungstendenz ausgehen können.

In den vergangenen Monaten legte Silber eine eher schwache Performance hin. Zwischenzeitlich lag das Gold-Silber-Verhältnis bei über 80:1.

Bereits im ersten Quartal 2019 konnten die Silberpreise aber wieder deutlich Boden gutmachen. Dementsprechend ist bereits auch wieder das Gold-Silber-Ratio gesunken.

Hinzu kommt, dass der US-Dollar, die Zinsen sowie die gestiegene Anleger-Nachfrage aufgrund der Angst vor einer Rezession die Preisentwicklung von Silber in der nächsten Zeit weiter positiv beeinflussen.

Es wird davon ausgegangen, dass der Silberpreis schon im zweiten Halbjahr 2019 auf einen Schätzwert von etwa 18,5 Dollar je Unze steigen wird. Dieser Trend soll sich den Analysen nach auch 2020 weiter fortsetzen.

Rechnen können Sie demnach im nächsten Jahr mit Preisen um die 20 US-Dollar pro Unze, sofern die prognostizierten volkswirtschaftlichen Rahmenbedingungen eintreten. Nach aktueller Sachlage ist damit jedoch zu rechnen.

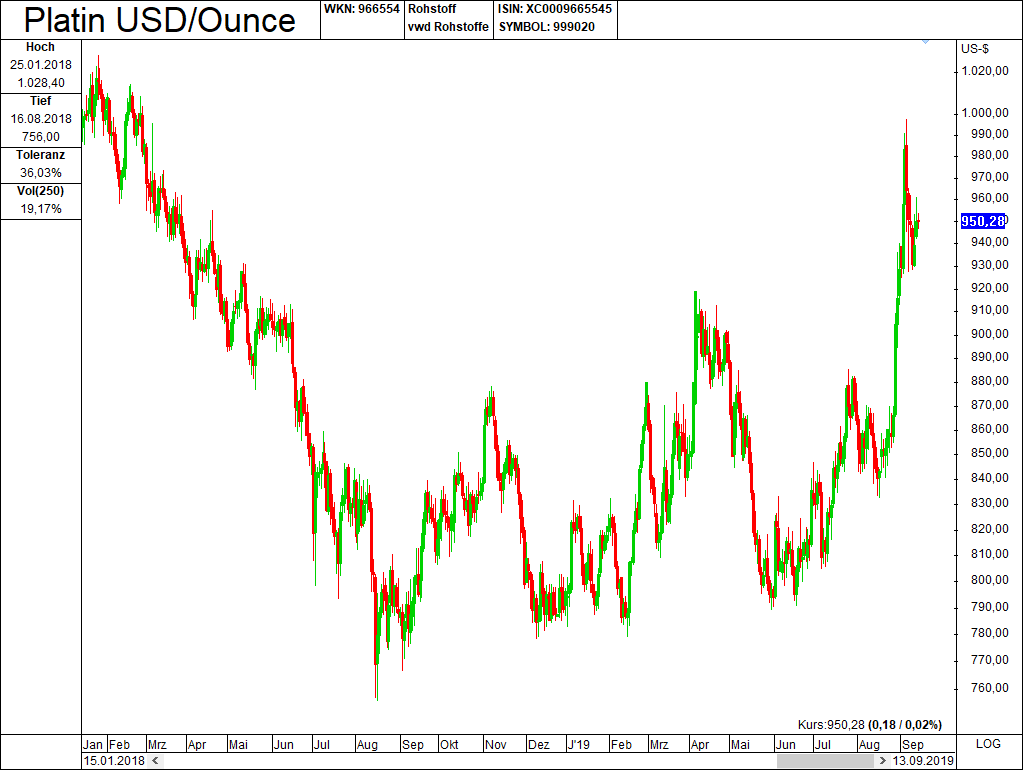

Platin ist preislich in den vergangenen Jahren stark gebeutelt worden. In letzter Zeit ist es aber wieder verstärkt zu Shorteindeckungen gekommen. Inzwischen bewegt sich der Kurs deutlich über 920 US-Dollar je Unze.

Auch die ETF-Bestände haben nach einer langen Phase der Stagnation wieder zugelegt. Für das zweite Halbjahr 2019 prognostizieren viele Analysten einen weiteren Anstieg des Platinpreises; allerdings eher im geringfügigen Bereich. 2020 und 2021 könnte sich das jedoch ändern.

Das Ende des Konjunkturzyklus Ende 2019 führt vermutlich zu einer wachsenden Nachfrage nach Assets, die in den jeweiligen Beständen für einen entsprechenden Diversifikationseffekt sorgen und als sicherer Hafen für die Positionen fungieren. Demnach ist laut der Analysen und Prognosen davon auszugehen, dass der Preis für Platin im Jahr 2020 die 1.000-Dollar-Marke überschreiten wird.

Selbst absolut negative Prognosen gehen von mindestens 980 Dollar als Durchschnittspreis für eine Unze Platin aus.

Hinzu kommt, dass die Produktion von Platin im kommenden Jahr gedrosselt werden soll. Auch dadurch kann die Nachfrage nach Platin angehoben werden. Als wichtiger Preistreiber fungieren neben einer steigenden Nachfrage zudem noch die jeweilige Stärke des US-Dollars sowie die von der Fed festgelegten Zinsen.

Edelmetalle sind also nicht mehr nur für die Diversifikation wichtig.

Das könnte Sie auch interessieren: